美國聯儲局於7月26日加息0.25厘,保德信固定收益(PGIM Fixed Income)首席美國經濟師Tom Porcelli及保德信固定收益(PGIM Fixed Income)首席投資策略師、全球債券主管Robert Tipp分析指,聯儲局的加息行動即將結束,現階段已進入貨幣政策微調期,隨著市場波動性降低,新一輪的債券牛市周期將逐漸形成。

兩人分析認為,本周聯儲局會議的主要訊息是加息周期已步入尾聲,市場對此並不感到意外。他們又指,聯儲局主席鮑威爾並未排除再次加息的可能,這是保持靈活性的適當策略。然而,他們觀察到數個鴿派訊號,或會隨著時間推進而變得越來越重要。

控通脹非降息絆腳石

首先,主席鮑威爾強調儘管2%通脹是聯儲局的終極目標,但該目標不會成為降息的絆腳石,這點已在聯儲局《經濟預測摘要》中清楚表明。然而,鮑威爾今次進一步強調這觀點。當被問及假如通脹率頑固地維持在2%的高位,會否阻礙聯儲局降息時,鮑威爾明確表示:「我完全不是這個意思。」

保德信固定收益認為,通脹在今年年底和2024年還會繼續下降,聯儲局亦會因應情況,逐步評估勞動力市場是否逐漸趨平衡。該行相信,這個過程已經開始,事實上勞動力市場將恢復足夠的供需平衡,讓聯儲局很大可能在明年初第一次降息。目前,該行預計聯儲局不會推出大規模寬鬆政策,而是進入微調周期,以50至75基點的幅度將息率降回原點,以減少對經濟發展的掣肘。

利率已升至金融危機以來最高

該行又對鮑威爾提到的另一個觀點表示認同,即實際利率的問題。現在,聯儲局已將大約550個基點的名義緊縮注入金融體系。從實際利率來看,政策利率目前處於+150個基點水平,是自金融危機以來的最高點。隨著通脹降溫,緊縮程度只會增加,並對經濟產生更大的下行壓力。

保德信固定收益相信,市場仍會在未來幾周內討論加息前景,任何數據點都可能引起轉折。在9月的聯邦公開市場委員會(FOMC)會議之前,還有兩份通脹和勞動力市場報告出爐,這可以解讀為市場正在為其押注做對沖。不過,該行認為加息已經到達尾聲,輿論焦點將轉為降息,而且可能比大眾預期的要快。

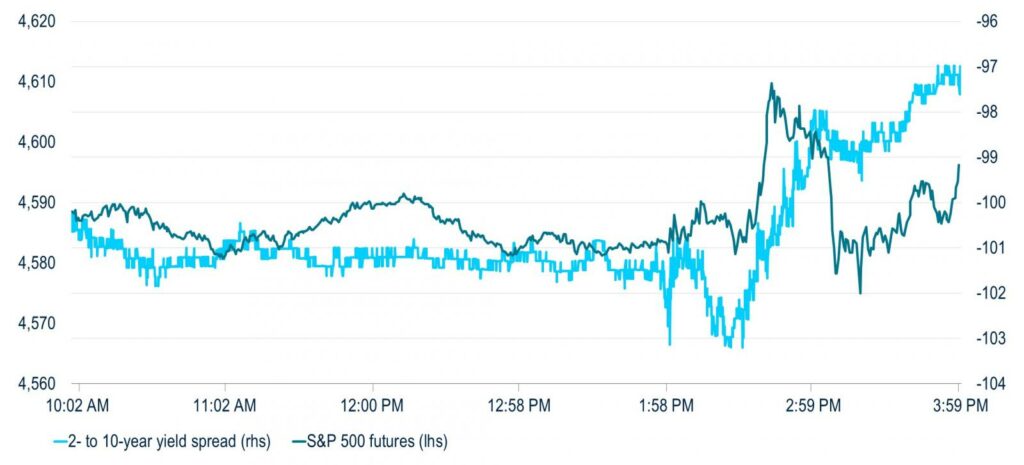

對於聯儲局的 6 月聲明偏向鷹派,即預計下半年再加息兩次,而今次的聲明只對6月聲明略作修改,因此在發佈會議聲明後與新聞發布會舉行前的半小時間,市場異常平靜。該行指出,在新聞發佈會舉行的大部分時間中,市場繼續保持穩定的基調,但在發佈會進行到三分之二左右時,債券(短期利率顯著下降)及風險市場都出現小幅上漲,信貸息差短暫收窄,股市經歷了短暫的反彈。

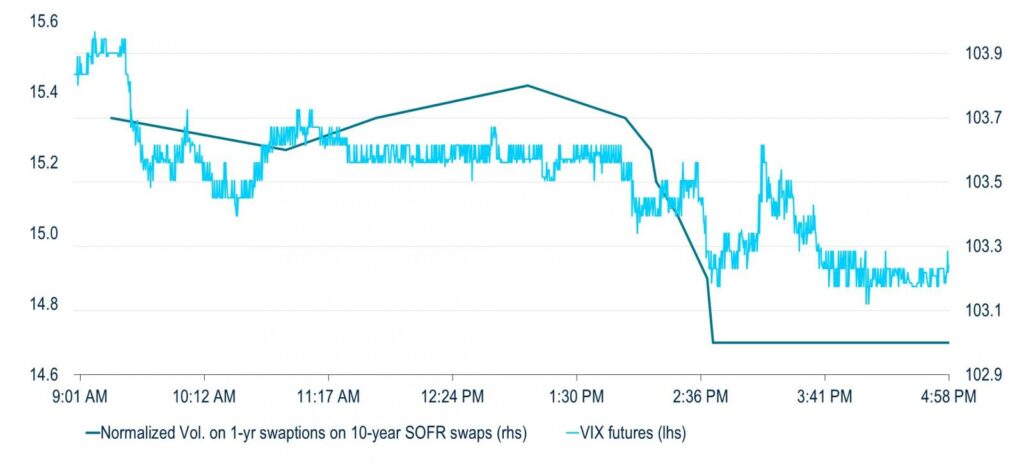

該行認為,推動市場走高的因素是主席鮑威爾指只要通脹跌幅夠高(即使未達到 2% 的目標),降息就會展開。而該行認為,波動性指標在會議期間小幅走低,或會對未來表現起到關鍵作用。隨著聯儲局和其他央行加息速度放緩至接近結束,市場參與者認為政策出現失誤的風險也將減弱,各固定收益市場的波動性將隨之降低,從而支持投資者已經持續幾個季度對高收益投資機會的追尋。

該行指,這進一步證明目前正處於不尋常債券牛市的前期季度,此牛市由相對較高和穩定的收益率所推動。雖然聯儲局在實現通脹目標後利率最終會下降,但本輪牛市的不同之處是其前期季度將獲得更高回報,原因僅僅是新近恢復的高收入水平,而非近期牛市周期中典型的上下波動情況。